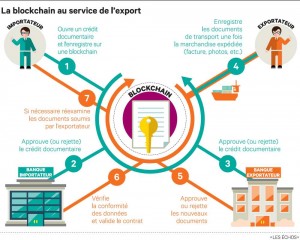

De nombreuses banques testent le traitement de leurs crédits documentaires, rouage essentiel du financement du commerce international, via la technologie blockchain. Elles espèrent ainsi réduire les durées des transactions, leurs coûts et les risques associés.

C’est un univers aux méthodes de financement très lourdes et traditionnelles qui veut faire peau neuve. « Plus de 2 trilliards de dollars de transactions internationales utilisent toujours des documents papier. Il y a eu très peu d’innovations dans les méthodes de financement du commerce international ces dernières décennies : les documents de transport qui prenaient autrefois le bateau avant les marchandises prennent aujourd’hui l’avion, mais ce sont toujours les mêmes documents papier. Aujourd’hui, la blockchain ouvre de nouvelles perspectives », atteste Christophe Chazot, directeur de l’innovation du groupe HSBC. Dans les banques et parmi les consortiums financiers, les tests de cette technologie de « registre distribué » – initialement utilisée pour échanger de la monnaie cryptée comme le bitcoin – se sont multipliés pour faciliter le financement d’exportations ou d’importations. Et ces derniers mois, des pas décisifs ont été franchis.

Gagner du temps

Cet été, à Singapour, Bank of America Merrill Lynch et HSBC – en collaboration avec le consortium R3 – ont mis au point un prototype de blockchain pour réaliser toutes les étapes nécessaires à l’octroi et au paiement d’un crédit documentaire – rouage financier essentiel pour les entreprises à l’export. Concrètement, ces acteurs ont réuni sur un même « système distribué » l’importateur et sa banque d’un côté, l’exportateur et sa banque de l’autre, pour qu’ils valident en temps réel toutes les étapes nécessaires au versement des fonds lors de la livraison de marchandises. « Ces processus de vérification prennent des jours entiers et peuvent retarder des cargaisons dans les ports. Avec la blockchain, nous gagnons du temps et de la transparence puisque tous les acteurs qui interviennent dans l’exécution d’un crédit documentaire sont membres d’un même écosystème », explique Béatrice Collot, directrice du commerce international chez HSBC France.

D’autres banques sont aussi sur le pont. Début octobre, ICICI Bank en Inde et l’établissement Emirates NBD ont annoncé la création d’une plate-forme blockchain commune pour échanger les documents indispensables au crédit documentaire (factures, documents d’assurance ou de transport). Tout récemment, Commonwealth Bank of Australia et Wells Fargo sont allés un peu plus loin en bouclant une première transaction de négoce de coton entre les Etats-Unis et la Chine grâce à la blockchain. De son côté, Barclays avait conclu une transaction similaire début septembre grâce à la plate-forme blockchain développée par la start-up israélienne Wave.

« Les processus existant dans le financement du négoce sont mûrs pour une rupture », estime Michael Eidel, responsable de l’activité de services transactionnels chez Commonwealth Bank. De fait, dans les banques, les idées fourmillent pour accélérer cette bascule. Outre la blockchain, les banques songent à mettre à profit les technologies d’Internet des objets (IoT) pour tracer les marchandises en transit et réduire les risques associés. « Lorsque des bateaux que nous finançons s’arrêtent dans des ports soumis à embargo américain pour un problème technique, par exemple, nous devons prendre contact avec les autorités locales pour certifier que les conteneurs n’ont pas été ouverts. Avec un objet connecté, il suffit d’une vérification à distance », explique Béatrice Collot.

Déploiement à grande échelle

Le déploiement à grande échelle de ces solutions pourrait néanmoins prendre du temps. Pour fonctionner, les systèmes de blockchain dédiés au commerce international devront rassembler un large panel de banques et d’acteurs, ou tout du moins être interopérables. Et pour l’instant, « on observe une course dans laquelle chaque groupement cherche à développer son propre protocole d’échange en espérant qu’il réussisse à devenir un standard de marché, à l’image du système développé par SWIFT », fait valoir Arnaud Gagnevin, directeur chez Infosys.

Source///>>>>Les Echos.fr – Sharon Wajsbrot Le 31/10/2016