Six armateurs vont former une nouvelle grande alliance en réponse à la création du partenariat emmené par CMA CGM et Cosco.

“THE Alliance”, qui devrait encore s’agrandir, va rééquilibrer les forces et pourrait figer les positions pour quelques années.

Hapag-Lloyd sera entouré par cinq armateurs asiatiques

dans “THE Alliance” © Hapag-Lloyd

Les armateurs de ligne régulière délaissés par la création d’Ocean Alliance n’ont pas tardé à réagir. Six des huit compagnies concernées viennent d’annoncer la création d’une nouvelle entente opérationnelle sur les routes maritimes Est-Ouest. Baptisé modestement “THE Alliance”, ce nouveau VSA (Vessel Share Agreement) comprendra l’allemand Hapag-Lloyd, le taïwanais Yang Ming, le coréen Hanjin et pour la première fois les trois japonais “K” Line, Mol et NYK. Il sera effectif à partir d’avril 2017 et sera valable pendant au moins cinq ans, tout comme sa rivale Ocean Alliance. Comme elle, THE Alliance s’appliquera sur les routes Asie-Europe du Nord et Méditerranée, Asie-côtes Est et Ouest de l’Amérique du Nord, transatlantique et Asie-Moyen-Orient (golfe Persique et mer Rouge).

Bientôt trois membres de plus ?

Les six membres de la future alliance cumulent tous trades confondus une capacité de 3,5 millions d’EVP, soit quelque 18 % de l’offre mondiale (17,1 % selon les données d’Alphaliner), mais ces chiffres sont déjà appelés à évoluer.

“HMM doit apurer sa dette avant de suivre ses partenaires dans la nouvelle entité”

Laissé seul par ses partenaires d’Ocean 3, UASC est en effet en pourparlers pour fusionner avec Hapag-Lloyd. En cas de non-aboutissement, l’armateur du Golfe devrait intégrer THE Alliance comme membre à part entière. Quant à Hyundai Merchant Marine (HMM), elle doit apurer sa dette avant d’avoir le droit de suivre ses partenaires de G6 dans la nouvelle entité.

La compagnie coréenne a bon espoir d’aboutir en juin. Étant donné les difficultés de sa compatriote, Hanjin, une fusion entre les deux sociétés est même évoquée par certains observateurs, dont Alphaliner. Le consultant estime aussi que Hamburg Süd, tenu par une série d’accords avec UASC, pourrait également prétendre à intégrer THE Alliance. Numéro 7 mondial, l’armateur allemand est le seul du top 16 à n’être impliqué dans aucune entité de ce type.

Rééquilibrage des forces

Trois des quatre alliances actuelles ont explosé suite à l’annonce par CMA CGM, Evergreen, OOCL et le nouveau Cosco de leur rassemblement l’an prochain sous l’entité Ocean Alliance en avril dernier. Le mouvement a été déclenché par l’accord trouvé par le groupe français pour la reprise du singapourien Nol (maison mère d’APL), en passe d’être officialisée, et par la fusion des chinois Cosco et China Shipping, effective depuis mars dernier. Conséquences de ces différentes opérations, G6 a perdu deux membres sur six (OOCL et APL), CKYHE deux sur cinq (Cosco et Evergreen) et Ocean 3 deux sur trois (CMA CGM et China Shipping).

La recomposition attendue du paysage de la ligne régulière dans le sillage de la dernière vague de fusions aura donc été très rapide. Elle pourrait même installer le secteur dans une période de plus grande stabilité, étant donné la durée des nouveaux engagements. Ocean Alliance et THE Alliance doivent durer cinq ans à compter du printemps 2017, tandis que le partenariat 2M entre Maersk et MSC a été lancé pour dix ans en janvier 2015.

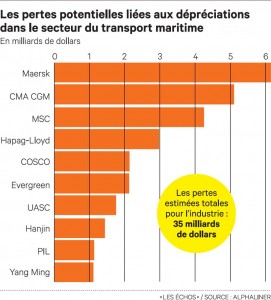

La période de validité des alliances actuelles est plus courte. Ce mouvement rééquilibre surtout les forces en réduisant à trois le nombre d’alliances sur les trades Est-Ouest. Avec 28 % de la capacité mondiale, 2M voit sa suprématie contestée par Ocean Alliance (26,2 %) et désormais THE Alliance, qui atteindra 20 % de l’offre mondiale avec UASC, 22 % avec HMM, voire 25 % avec Hamburg Süd. En revanche, la nouvelle alliance sera confrontée à la difficulté de décider à six, sept ou plus de la stratégie à adopter. Alphaliner relève également la disparité des flottes des membres de THE Alliance.

Les douze porte-conteneurs de 18.000 à 20.000 EVP (ULCS) en opération ou en commande sont concentrés dans les mains d’UASC et de Mol. Quant aux 51 VLCS (13.800 à 15.000 EVP), existants ou en attente, ils se répartissent en 20 pour Yang Ming, 11 pour UASC et 10 pour “K” Line et NYK. Les quatre autres armateurs n’ont pas annoncé de tels programmes pour le moment. Enfin, des décisions devront être prises quant au choix des terminaux portuaires utilisés dans cette configuration d’un nombre restreint d’alliances. Le suspense n’est donc pas terminé.

>>>>>>>>Source : L’ANTENNE DU 17/05/2016 – Franck André